www.thebeijingnews.com 2007-12-26 9:50:05 来源: 新京报

牛市行情催生大量股价操纵案;证监会出台相关标准加大打击力度

关键词 ★ 股票内幕交易

股票内幕交易是信息在大部分股民不知道的情况下提前买入或卖出而达到其赚钱或回避风险的目的。杭萧案和刘芳案的接连发生,使中国股市的监管问题更加引人思考

2007年无疑是中国A股市场风光的一年,但在股价飞涨,新股大量上市,沪深股市迅速扩容的背后,内幕交易、大资金操纵股价等违法现象又重新抬头,其中杭萧钢构案的浮出水面成为今年市场监管的首个不和谐音符。

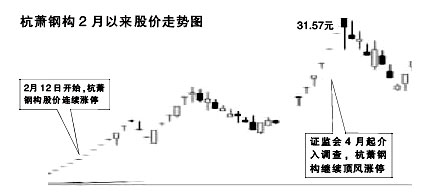

杭萧钢构案开始于今年2月,从2月12日开始,杭萧钢构股价开始连续涨停,到3月16日,已形成连续10个涨停板。从3月17日开始,杭萧钢构被强制停牌,监管部门对其的初步调查也从此开始。不过,监管部门的介入并未让该股的疯狂演出就此打住,4月2日,在没有任何调查结果的情况下,在复牌交易几分钟内又现涨停。至6月13日,其股价已从最初的4.24元暴涨至28.30元。杭萧钢构股价之所以能在短短4个月内上涨近6倍,只因该公司对外宣称得到了一份总价金额达344亿元的安哥拉安居工程“天价订单”。

杭萧钢构股价异动,以及外界对其“天价订单”的种种质疑,使得中国证监会从4月起介入该案调查,并于5月公布行政处罚决定书,认定杭萧钢构在合同信息披露方面违规,向该公司及相关负责人共开出了110万元的“罚单”。此外,3名犯罪嫌疑人杭萧钢构时任证券事务代表罗高峰、前任代表陈玉兴与其合伙炒股自然人王向东被公安机关逮捕。此后经过数月审理,12月初,浙江省丽水市检察院依法分别以涉嫌泄露内幕信息罪对罗高峰,以涉嫌内幕交易罪对陈玉兴及王向东提起公诉。

作为中国股市今年的一个典型案例,随着杭萧钢构案的涉案人员被正式提起公诉,标志着2007年打击内幕交易的第一案终于进入收官阶段。一般而言,内幕交易源于市场信息不对称,有关的公司、机构,甚至证券分析师都可以早一步得到内幕消息,相对于只能从正常信息披露中了解情况的散户而言,这些人具有信息知情的“优先权”,这类案件在中国市场一直未曾绝迹,尤其是在今年的大牛市行情下,广发证券借壳案、ST金泰操纵股价案、股民刘芳事件等大量此类案件的集中出现,则暴露出了目前国内市场监管链条的部分缺失。

其实,今年3、4月,证监会就内幕交易和市场操纵出台相关认定标准,并在有限范围内试行。其中的《内幕交易认定办法》对内幕人的认定做了细化,补充了内幕人、内幕信息的范围,对当然内幕人、法定内幕人、规定内幕人和其他途径获取内幕信息者的举证责任进行了划分。9月中旬发布的《关于规范上市公司信息披露及相关各方行为的通知》,规定上市公司股价在敏感重大信息公布前20个交易日累计涨跌幅超过20%,公司即须履行举证责任。

虽然采用了新的认定办法及举证责任倒置的手段,能够从一定程度上扼制内幕交易的泛滥,但仍难从根本上刹住内幕交易的冲动。对此,证券法律界专家建议,要强化对内幕交易和操纵股价等违法行为的打击力度,可以引进国外的先进经验,重点盯住上市公司高管和证券从业人员这“两种人”,制定严密的监管措施。可见要让那些一般投资者看不懂的“神奇”故事不再发生,还需要监管部门再下猛药。

★大事记★

从2月12日开始 杭萧钢构股价开始连续涨停,到3月16日,已形成连续10个涨停板。

从3月17日开始 杭萧钢构被强制停牌,监管部门对其的初步调查也从此开始。

4月份 证监会就内幕交易和市场操纵出台相关认定标准,并在有限范围内试行。

4月起 中国证监会介入该案调查,并于5月公布行政处罚决定书,认定杭萧钢构在合同信息披露方面违规,向该公司及相关负责人共开出了110万元的“罚单”。

12月初 浙江省丽水市检察院依法分别以涉嫌泄露内幕信息罪对罗高峰,以涉嫌内幕交易罪对陈玉兴及王向东提起公诉。 |